ในธุรกิจประกัน ที่มีตัวเร่งให้เกิดความเปลี่ยนแปลงตลอดเวลา ไม่ว่าจะเป็นไลฟ์สไตล์ของลูกค้าที่เปลี่ยนไป รูปแบบโมเดลธุรกิจ เทคโนโลยี และอื่นๆอีกมากมาย แบรนด์ที่จะสามารถนำ Insight ที่ได้จากข้อมูลมา Implement ได้ก่อนคู่แข่ง และตรงใจลูกค้าย่อมเป็นผู้ชนะในศึกครั้งนี้ต้องเริ่มวางแผนการใช้ข้อมูล หรือ Data strategy ส่วนจะทำได้อย่างไรนั้น ไปติดตามอ่านที่บทความนี้ได้เลยค่ะ

เลือกอ่านหัวข้อที่คุณสนใจ

Challenge ที่พบในธุรกิจประกัน

- อุตสาหกรรมประกัน เป็นสิ่งที่ควบคู่ทุกช่วงชีวิตตั้งแต่เกิด — จนเสียเสียชีวิต แต่การจะเข้าใจลูกค้าใน Stage ต่างๆ ในโลกที่มีการเปลี่ยนแปลงตลอดเวลา จำเป็นต้องมี “ข้อมูล” ทั้ง First Party Data , Second Party Data , Third Party Data

- โดยข้อมูลเหล่านั้น ต้อง “เชื่อมโยง” กัน เพื่อให้เห็น single view of customer journey และนำข้อมูลเหล่านั้นไปวิเคราะห์ผ่านโมเดลต่างๆ ต่อได้

- นอกจากความเข้าใจในพลังของข้อมูลแล้ว ต้องมีระบบหลังบ้านรองรับ เพื่อให้ Flow การทำงานเป็นไปอย่างมีประสิทธิภาพ และมีมาตรฐานการดูแลความปลอดภัยของข้อมูลเป็นอย่างดี

Data Strategy หมัดเด็ดสำคัญที่ทุกองค์กรต้องเริ่มตั้งแต่วันนี้

Data is a new oil เป็นคำกล่าวที่ไม่เกินจริงไปนัก หากข้อมูลเหล่านั้นถูกนำมาใช้ให้เกิดประโยชน์ โดยใครที่สามารถผสานกำลังของข้อมูลต่างๆ ไม่ว่าจะเป็น

- ข้อมูลของในองค์กร หรือ First Party Data เช่น ข้อมูลจากระบบสมาชิก , ข้อมูลพฤติกรรมของลูกค้าบนเว็บไซต์ , ข้อมูลจากแผนกต่างๆ เป็นข้อมูลที่องค์กรเก็บไว้เอง มีความน่าเชื่อถือของข้อมูล และสามารถนำมาต่อยอดเพื่อวิเคราะห์ข้อมูลลูกค้าได้ลงลึกรายบุคคล

- ข้อมูลจาก Strategic Partner หรือ Secondary Data เช่น อุตสาหกรรมประกัน อาจจับมือกับแพลทฟอร์มแนะนำร้านอาหาร เพื่อที่จะทราบว่าพฤติกรรมการกินของลูกค้าเป็นอย่างไร ชอบทานอะไร มีแนวโน้มที่จะเป็นโรคอะไรในอนาคตหรือไม่ ข้อมูลประเภทนี้ทำให้เราเห็น Journey ในมุมมองการใช้ชีวิตด้านอื่นๆ มากยิ่งขึ้น

- ข้อมูลจากแพลทฟอร์มอื่นๆ เช่น Marketplace หรือที่เราเรียกว่า Third Party Data เช่น ข้อมูลจาก Social Media

หากเราสามารถดึงเอาพลังของข้อมูลแต่ละแบบมาใช้ให้เกิดประโยชน์ ย่อมสร้างโอกาสใหม่ๆ ทั้งเพิ่มรายได้ ลดรายจ่ายในระยะยาวค่ะ

3 ขั้นตอนการทำ Data Strategy เพื่อขับเคลื่อนธุรกิจประกันให้ก้าวทันความเปลี่ยนแปลง

1. Define Business Objectives : วางเป้าหมายขององค์กร

ก่อนที่เราจะสามารถทำ Data Strategy ได้ เราต้องเข้าใจและระบุ Challenge ขององค์กรในปัจจุบันว่ามีอะไรบ้าง จากนั้นให้ Set เป้าหมายขององค์กรที่ต้องการไปให้ถึง ซึ่งจะทำให้เราสามารถระบุ Gap ระหว่างสถานการณ์ในปัจจุบัน จนกว่าจะถึงเป้าหมายได้ชัดเจนขึ้น

2. Customer Experience Research : ทำความเข้าใจปัญหาทั้งภายในและภายนอกองค์กร

ในขั้นตอนนี้ เราต้องเข้าใจปัญหาของฝั่งลูกค้า และ พนักงานในองค์กร

2.1 ทำความเข้าใจลูกค้า เพื่อเข้าใจ Journey ของลูกค้าในทุก Touchpoint เพื่อเข้าใจ Insight / Painpoint ของลูกค้าในแต่ละ Stage โดยเราอาจพบ Insight / Painpointใหม่ๆ ที่เราคาดไม่ถึง เช่น

- ลูกค้าบอกว่าหน้าเว็บไซต์ไม่มีสินค้าให้เลือกเลย

- ลูกค้า A มีทำประกันให้ตัวเองและครอบครัว รวมทั้งหมด 5 คน ซึ่งปกตินาย A เป็นคนจ่ายเงินทุกปลายเดือน แต่ในเดือนนี้นาย A ยังไม่ได้จ่าย จึงมีทีม Call Center โทรทวงถามเรื่องการจ่ายเงิน ซึ่งแทนที่ทีม Call Center จะโทรหานาย A คนเดียว แต่กลับโทรหาครอบครัวนาย A ทั้ง 5 คน

- ลูกค้า B ซื้อประกันโควิดไปบนหน้าเว็บไซต์แล้ว แต่ยังมีทีม Call Center โทรมาขายประกันตัวเดิมอีกครั้ง

การที่เราได้ Insight / Painpoint จากลูกค้านั้น ทำให้เราเข้าใจมุมมองของลูกค้าที่มีต่อแบรนด์เรา หรือที่เรียกว่า Outside – in มากขึ้น ทำให้สามารถเข้ามาดูกระบวนการภายในว่าทำไมถึงเกิดเหตุการณ์ดังกล่าวและพัฒนาแก้ไขได้ตรงจุดยิ่งขึ้น

2.2 ทำ Internal Workshop เพื่อเข้าใจกระบวนการทำงานภายในทั้งหมด

เช่น แต่ละฝ่ายมีการเก็บข้อมูลยังไง มีกระบวนการทำงานยังไง โครงสร้างการเก็บข้อมูลเป็นยังไงบ้าง ตัวอย่างเช่น กระบวนการ Acquire นาย A มาเป็นลูกค้า ประกอบด้วย 4 ขั้นตอน คือ

- แบรนด์ได้รายชื่อลูกค้ามาจาก Strategic Partner และส่งต่อให้ทีม Call Center

- ทีม Call Center โทรไปหานาย A

- เมื่อนาย A สนใจแล้ว ต้องส่งเรื่องให้ทีม Policy เพื่อให้ทีมสร้างกรมธรรม์และส่งให้ลูกค้าทางอีเมล

- ทีม Customer Service คอยเซอร์วิสหลังการขาย

3. Data Strategy : นำข้อมูลมาขับเคลื่อนองค์กร

เมื่อเราเข้าใจ Journey ของลูกค้า และกระบวนการทำงานภายในองค์กรแล้ว ก็นำข้อมูลเหล่านั้นมาเชื่อมโยงเข้าด้วยกัน เพื่อให้เราสามารถระบุปัญหาที่เกิดขึ้นในแต่ละ Touchpoint ได้ชัดเจนขึ้น ว่าการที่ลูกค้ามี Painpoint เนี่ย เกิดจากกระบวนการภายในตรงไหน เช่น

การที่ลูกค้าบอกว่าไม่มีการอัปเดทสินค้าใหม่ๆ ในหน้าเว็บไซต์ ก็ต้องไปดูว่าทำไมถึงไม่มีการอัปเดทข้อมูล ซึ่งสาเหตุอาจเป็นเพราะโครงสร้างข้อมูลที่อัปเดทข้อมูลช้า ต้องใช้ Lead time 2-3 วัน ก็ต้องมาปรับการวางโครงสร้างข้อมูลกันใหม่อีกครั้ง

ซึ่งต้องแก้ปัญหาได้โดย Map ข้อมูลต่างๆ ทั้ง Online – Offline ให้เชื่อมโยงกัน ให้เห็น single view of customer journey ซึ่งกระบวนการนี้ต้องทำบน Cloud จึงต้องมีการวางแผนด้านความปลอดภัยของข้อมูลอย่างรัดกุม

นอกจากนี้ เพื่อให้บรรลุเป้าหมาย อาจต้องมีการ Acquire ข้อมูลมาเพิ่ม หรือต้องเสริมเทคโนโลยีแต่ละจุดเพิ่มเติม เช่น การใช้ Google Analytics 360 เพื่อเก็บข้อมูลลงลึกรายบุคคล และแบ่งกลุ่มลูกค้าเพื่อยิง Ads ได้แบบ Personalization โดยไม่ต้องมานั่งเสียเวลาแมนนวล Set Ads เอง

จากนั้นเราต้อง Prioritize ความสำคัญของข้อมูล และ เทคโนโลยีที่ต้อง Acquire เพิ่มเติม โดยเลือกทำในสิ่งที่สร้าง Business Impact และทำให้บรรลุเป้าหมายได้

Case study การใช้ข้อมูลเพื่อสร้าง Business Impact ในธุรกิจประกัน

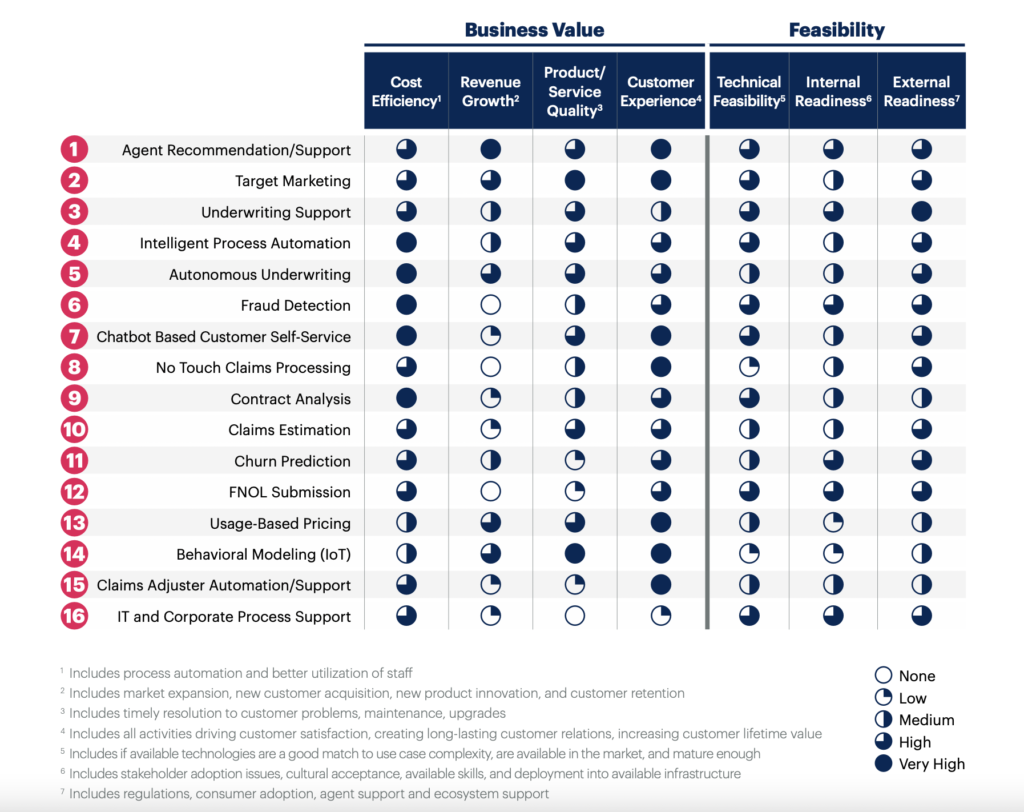

ref : AI use case Prism for the P&C and Life ของ Gartner

ในธุรกิจประกัน มีโอกาสอยู่อีกมากมายที่ช่วยให้ธุรกิจสามารถสร้าง Business Impact เข่น ลดต้นทุน , เพิ่มรายได้ , พัฒนาคุณภาพของสินค้า/บริการ และสร้างประสบการณ์ที่ดีให้กับลูกค้า โดยวันนี้ทาง Predictive ขอยกตัวอย่าง Use Case ต่างๆ ที่จะสร้าง Business Impact ให้กับธุรกิจประกัน โดยอิงจาก AI use case Prism for the P&C and Life ของ Gartner ดังนี้ค่ะ

- Agent Recommendation/Support สร้างแพลทฟอร์ทให้ตัวแทน เพื่อซัพพอร์ทการขาย สามารถแนะนำสินค้า/บริการที่ตรงจุด และแก้ไขปัญหาที่เกิดขึ้นได้ทันที เพื่อสร้างประสบการณ์ที่ดีให้กับลูกค้า ทำให้ลูกค้าใช้บริการของเรา และแนะนำให้กับคนรอบตัว

- Behavioral Modelling การนำข้อมูลจาก Internet of things (IoT) เช่น นาฬิกา Smart watch , Google Assistant มาเชื่อมต่อกับฐานข้อมูลของธุรกิจ ทำให้เราสามารถวิเคราะห์แพทเทิร์นความเสี่ยงที่เกิดขึ้น และระบุเหตุการณ์ผิดปกติที่อาจเกิดกับลูกค้าของเรา และเข้าไปช่วยแก้ไขปัญหาได้ทันท่วงที

- Chatbot – Based Customer มีระบบ Chatbot ในการตอบคำถาม / ช่วยเหลือ ลูกค้าเบื้องต้น ทำให้ลูกค้าสามารถเข้าถึงข้อมูล และได้รับคำตอบที่ต้องการอย่างรวดเร็ว มีมาตรฐานการตอบที่ดีเหมือนกัน นอกจากลูกค้าจะได้รับประสบการณ์ที่ดีแล้ว ทางธุรกิจเองก็สามารถลดจำนวน Admin ลงได้ด้วย

หากท่านต้องการคำปรึกษา เพื่อวางแผนกลยุทธ์ของข้อมูลแบบ End-to-End ให้ตอบโจทย์ Business Objective ทาง Predictive มีทีมงานที่พร้อมให้คำปรึกษา และ support ทุกๆท่านนะคะ โดยสามารถกรอกข้อมูลในแบบฟอร์มนี้ หรือติดต่อมาทาง Email info@uat.predictive.co.th ได้เลยค่ะ ขอบคุณค่า

อ้างอิงรูปภาพ : InsuranceDekho

How we can help

Fill out the form below to discuss your needs or learn more about our services

"*" indicates required fields

Comments are closed.